アベノミクスで元気を取り戻した感のある日本経済、その恩恵を享受しているはずの日本企業において、顧客から保険の見直しで要求されることは・・・

1. 継続にあたって保険料を昨年よりとにかく下げて欲しい。内容よりも保険料重視。

2. 必要性は大いに感じているが、経費節減のおり新規の保険購入は論外。

・・・という、リスクの正当な評価よりも保険料の多寡のみに注目したものが多い・・・

★保険は何のために必要か?

事故による倒産回避、キャッシュフロー対策、保険会社のサポート等、現在付保されている保険は、自社にとって本当に必要なものかどうか・・・

★自社の必要なリスクに対する最適な保険手配となっているか?・・・等々の検証、

★保険は、リスクマネジメント・プロセスを経た最終の一手段である。

ところが、日本企業のマネジメントには、「保険」のみに発想注力するあまり、大所からの「リスク・マネジメント」という視点が相変わらず抜けているように感じてならない。

1.最適な保険手配

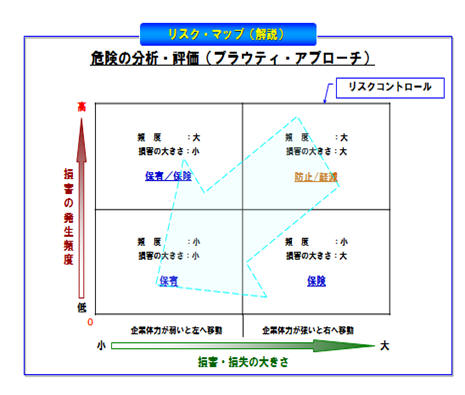

企業規模・業種・製造/販売地域・内部留保等により、保険の手配の仕方は千差万別で考えられるが、同業他社と同様程度の保険を付けていれば良いという横並び意識と、系列または旧来の親しい保険会社の言う通り(出来る範囲と提示された保険料)に保険手配をされている企業が数多く散見されることに驚くばかり。保険手配上最も基本となる図1の「リスクマップ」ですら作成していないのではないだろうか? リスクマップを作成し自社のリスクを正しく認識した上で、必要な保険の手配を保険のプロである保険ブローカー(保険仲立人)と相談することで、初めて自社にとって最適な保険手配が可能となるのだが・・。

<図1>

「リスクマップ」を作成してみて分かることは、図中左下の「事故頻度率も低く」「損害額も小さい」ところに位置するリスクは、保険化せず自社の内部留保で賄うことが可能ではないかということである。それによって削減したコストと保有が可能な金額まで免責(額)にすることで高額になる保険料をできるだけセーブすることで、企業にとって最も必要な右下に位置するハイリスクの保険化を図る手法が欧米企業ではよくとられている。ところが、日本企業が手配している火災/地震/賠償保険等あらゆる企業保険をみてみると、相変わらず根っこからの補償を求め、有効な免責額の設定という概念が殆どなく、左下のリスクで無駄な保険料を支払っているため、経費予算が足りないとか保険料が高すぎるとかの理由で、企業にとって肝腎の右下に位置するハイリスクの保険転嫁が不十分な企業が多い。この顕著な事例が地震大国における企業地震保険加入率の低さに表れているのではないだろうか・・・。

「リスクマップ」を作成してみて分かることは、図中左下の「事故頻度率も低く」「損害額も小さい」ところに位置するリスクは、保険化せず自社の内部留保で賄うことが可能ではないかということである。それによって削減したコストと保有が可能な金額まで免責(額)にすることで高額になる保険料をできるだけセーブすることで、企業にとって最も必要な右下に位置するハイリスクの保険化を図る手法が欧米企業ではよくとられている。ところが、日本企業が手配している火災/地震/賠償保険等あらゆる企業保険をみてみると、相変わらず根っこからの補償を求め、有効な免責額の設定という概念が殆どなく、左下のリスクで無駄な保険料を支払っているため、経費予算が足りないとか保険料が高すぎるとかの理由で、企業にとって肝腎の右下に位置するハイリスクの保険転嫁が不十分な企業が多い。この顕著な事例が地震大国における企業地震保険加入率の低さに表れているのではないだろうか・・・。

東日本大震災の折の被災企業3万社を対象とした東北大学調査によれば大企業/外資を含めて全体で30.8%であったが、中堅/中小企業に限ると21.7%と極端に低く、国内保険会社が支払った保険金は6,000億円で、これは企業の損害に対して僅か20%程度に過ぎなかったことを仕方ないと片づけて良いのであろうか・・・。東京商工リサーチ社の調査によれば、上場企業3,543社(東証1部/2部、JASDAQ)の内、震災関連損失を計上した企業は1,356社あり、特損等損失計上額は東京電力の原子力損害賠償額を除いても3兆1,795億円にのぼっている。特損の多寡に関係なく「リスク・コントロール(損害軽減策)の構築」や「保険手配上の不備」を含めて、これらの企業の経営層に対して「株主代表訴訟」等経営責任の追及が殆どなされない日本の土壌に甘んじていると、これから30年の間に80%の確率で起こるであろうと言われている「首都圏直下型地震」「東海/東南海/南海地震」への備えとして、東日本大震災での事故歴を踏まえた上で、尚且つ「無保険状態」であることを、海外投資家を含むステークホールダーに対して合理的に説明ができるのか、企業経営者はどのように考えているのであろうか・・・。

そもそも日本企業の損害保険の加入率は低く、スイス再保険会社の調査によれば、世界の企業保険分野は、2010年において約6,000億ドルと推定され、日本市場では米国に次いで第2位の市場である。しかしながら、上位10カ国の企業保険料のGDPに対する割合は、10カ国平均1.0%に対して日本は0.6%に過ぎず、更に最大・最高率の米国の1.6%に対して1/3程度である。他に保険に代わる有効なリスク・コントロールやリスク・ファイナンスの代替手段を講じていない日本企業において、保険加入率の低さは問題であると言わざるを得ない。

単純な保険料競争による削減でなく、「リスクマップ」に基づき「保有部分に該当する有効な免責額設定」等による保険料の削減方法が「無駄の排除」という理にかなったものであり、それによって捻出された資金で企業にとって必要なハイリスクを保険化する事こそ「リスク・マンジメントに基づいた保険政策」と言えよう。

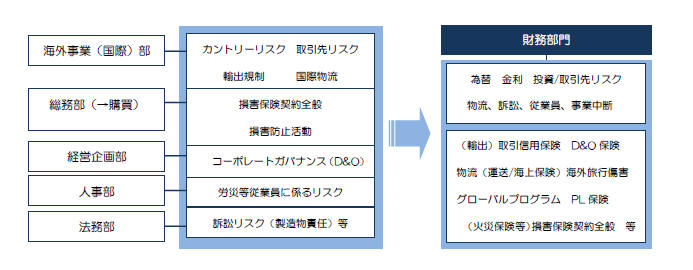

2.リスクの社内一元化 − リスクマンジャーの育成

また、日本企業もグローバル戦略に基づき、欧米企業と熾烈な競争に立ち向かわざるを得なくなっていること、また欧米の投資家から正当な評価を受けて株価の上昇/安定を図らなければならない今日、従来はコストセンターとしての位置づけであった「リスク・マネジメント」を、企業価値の向上に資するものとしてプロフィットセンターへの衣替えのチャンスでもある。上場企業においては、有価証券報告書に「リスク開示」が義務付けられているところからも、その内容についてもっと積極的に「当社はこのようにリスクを分析し、その為のリスク・コントロール(リスク軽減)を実施し、保険についても最適な保険プログラムに加入している」ことまで開示を充実されれば、投資家を含むステークホールダーからの支持が高まり、企業価値向上に貢献できる手段になるのでないだろうか。その為には、欧米企業には必ず存在する会社全体のリスクを統括する(できる)「リスクマネジャー」を、日本企業においても育成していくことが必要であろう。日本企業には欧米企業のようにリスクマネジャーを置いているところは殆どなく、その多くは図2左側のように、部門毎において発生するリスクについてそれぞれバラバラに対応しており、それが経営中枢部で統括されているケースは稀である。日本企業の組織は、霞が関同様その部門/部門毎の村意識が強く縦割りとなっているが、それぞれの部門で発生するであろうリスクについてはその弊害をなくす横串機能が必要で、それを果たす役割が「リスクマネジャー」である。組織的には、アセットとキャシュとのバランスからリスク分析/リスク処理を行うのがより「ベター」であること、並びに保険管理からリスク・ファイナンスへ脱皮させる意味からも、「リスク・マネジメント機能」と「保険管理部門」を財務部門に集約させ、そのトップ(CFO)の下に、「リスクマネジャー」が存在する組織/機能変更を検討してみては如何だろうか・・・。そこで、最も気をつけなければならないのは、専門性に加えて他部門と協調できる「リスクマネジャー」の資質と、リスクマネジャーからのリスク発生各部署への協力要請や指示が徹底できる体制にすることが肝要で、「リスクマネジャー」なる役割の人を任命したものの機能が果たせないという「絵に描いた餅」になる愚だけは避けて欲しい。

<図2>

3.保険流通の問題点 − 保険ブローカー(保険仲立人)の活用

更に、日本も1996年以降、保険の自由化がスタートしているが、どれだけの企業がその保険自由化を享受してきているだろうか?

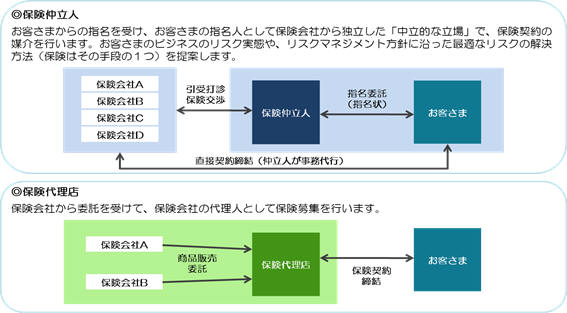

「リスク・マネジメント」が発達している欧米の企業保険分野は「保険ブローカー・マーケット」と言われるように、個人保険や一般的な保険を扱う保険代理店とは一線を画しているが、日本においても1996年の保険自由化により保険のプロ集団である「保険ブローカー(保険仲立人)制度」がやっと認められてから早や15年が経っても、そのシェアーは僅か3%にとどまっているのに驚くばかりである。

それを阻害している最たる存在が「企業の子会社保険代理店(=業界では「機関代理店」と呼ばれている)」と「乗合代理店制度」の存在ではないだろうか・・・。

図3の通り、保険会社に中立な立場で企業側に立って「オーダーメイドで最適な保険プログラム」を提案できる「保険ブローカー(保険仲立人)」と、特定の保険会社の傘の下で当該保険会社の商品だけを販売する「保険代理店」とでは、企業の「リスク・マネジメントと保険」を考えれば、どちらの選択が賢明かは一目瞭然と思うのだが・・・。

自由化前の護送船団時代に、保険会社の商圏囲い込み政策と企業の安定株主対策並びに定年社員の再雇用政策で利害が一致し、中堅企業以上の企業で重用されてきた「機関代理店」が、「従来は特定保険会社の専属代理店」であったものが、複数の保険会社の委託を受けることができる「乗合代理店制度」によって、保険ブローカー(保険仲立人)とさも同様の機能が果たせるかのように錯覚させる効用によって、保険自由化後も更にはグローバル戦略でリスク多様化の時代になっても未だに手厚く守られているのは何故だろうか・・・。

保険会社には、個人保険も企業保険も幅広く全般を取り扱う所謂デパート的な保険会社と、企業分野のみとか特殊保険専門の保険会社が国内/外資とも大小あり、また顧客に直接接する(営業する)元受保険会社と保険会社からのリスクのみを引き受ける再保険会社とがある。日本において1970年代には21社の元受保険会社があったものの、保険自由化後には生き残り等による合併を繰り返し何と現在はメガ三社グループ(東京海上社/損保ジャパン社/三井住友海上社)に集約され、(個人保険分野/企業保険分野全体で)シェアー85%と世界で類を見ない寡占マーケットに変貌してしまった。ボーダレスな経済環境の下、リスクの多様化にさらされている日本企業の最適な保険手配を考えると、「大きい」からとか「国内保険会社」だから安心という概念だけでは無理が生じてきており、国内/外資保険会社にはそれぞれ「賠償保険に強い会社」とか「専門分野に特化した保険会社」等強み・弱みがあり、また「地震保険や製造物責任保険(PL保険)のように巨額リスクへの対応能力がある/ない」等々得意・不得意があり、その判断を下せるのが保険会社に中立/独立で企業側の立場にたって選択/交渉ができる「保険ブローカー(保険仲立人)」であって、その活性化のためには「保険流通部門の改革すなわち乗合代理店制度の抜本的な改革」が急務であると考える。

現在の制度では、「保険ブローカー(仲立人)」が「誠実義務」のもと企業の代理として活動するのに、報酬は「保険代理店」同様に保険会社からBrokerageとして受け取ることになっている。本来の役割と基本的な立場からするとそのことに違和感が否めず、「保険ブローカー(保険仲立人)」は報酬を保険会社からではなく「顧客=企業」から受け取る形に改めることが求められるであろう。

次に、プロフェショナルを自覚して顧客のために切磋琢磨している有能な「機関代理店を含む一般代理店」も少なからず存在していることも事実であり、保険代理店と保険ブローカー(保険仲立人)を更に明確化するためには、保険代理店は「保険会社の責任が徹底できる専属乃至せいぜい2〜3社登録まで」と限定し、それ以上の複数の保険会社の委託を受けている「機関代理店を含む乗合代理店」はすべて「保険ブローカー(保険仲立人)」へ強制移行させることにより、厳しい保険ブローカー(保険仲立人)試験(合格率50%台)をパスした真のプロフェショナルな人材を育成していくことで、やっと日本の企業保険分野も欧米同様に「保険ブローカー・マーケット」と言われる時代が到来するのではないだろうか・・・。このプロフェショナル集団による「リスク・マネジメントと保険」の啓発並びに実践が行われることによって、日本の企業経営者がより真剣に「リスク」に向き合える環境が醸成されるものと信じている。

<図3>

最後に、たかが保険と侮ることなく、保険会社との直接交渉の有効性や(従業員の福利厚生に対応する保険にしぼる等)機関代理店の適正守備範囲をしっかりと見極め、真のプロフェッショナル集団である「保険ブローカー(保険仲立人)」に自社のリスク分析を委ね、保険における「無駄の排除」「リスク・マネジメントに基づく最適な保険手配」を徹底することで、日本企業が「リスクに躓くことなく」逞しく成長戦略を実現して欲しいと念願してやまない。

以上

筆者

Sunnyforest 森島知文

1969年早稲田大学政治経済学部卒、保険会社AIUに入社。一貫して企業保険分野を担当し、経営者リスクの保険を日本に初めて紹介・導入する。その後、2001年に保険代理店シー・アイ・エス・ホールディングを設立、2009年、銀泉リスクソリューションズ(株)と事業統合し取締役支配人となる。損害保険会社/米国駐在員での知見を活かし、現在はフリーで企業のリスク・マネジメント/リスク・ファイナンス構築の啓発および実践を行っている。